Текст слайда: Тема 7 Управление инвестиционными проектами

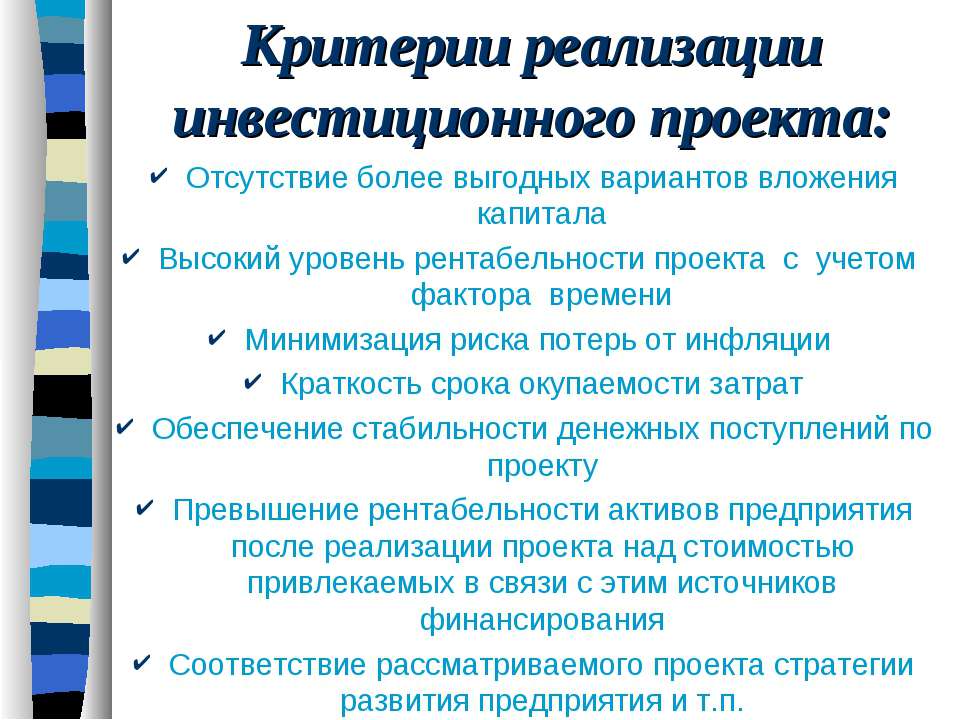

Текст слайда: Критерии реализации инвестиционного проекта: Отсутствие более выгодных вариантов вложения капитала Высокий уровень рентабельности проекта с учетом фактора времени Минимизация риска потерь от инфляции Краткость срока окупаемости затрат Обеспечение стабильности денежных поступлений по проекту Превышение рентабельности активов предприятия после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования Соответствие рассматриваемого проекта стратегии развития предприятия и т.п.

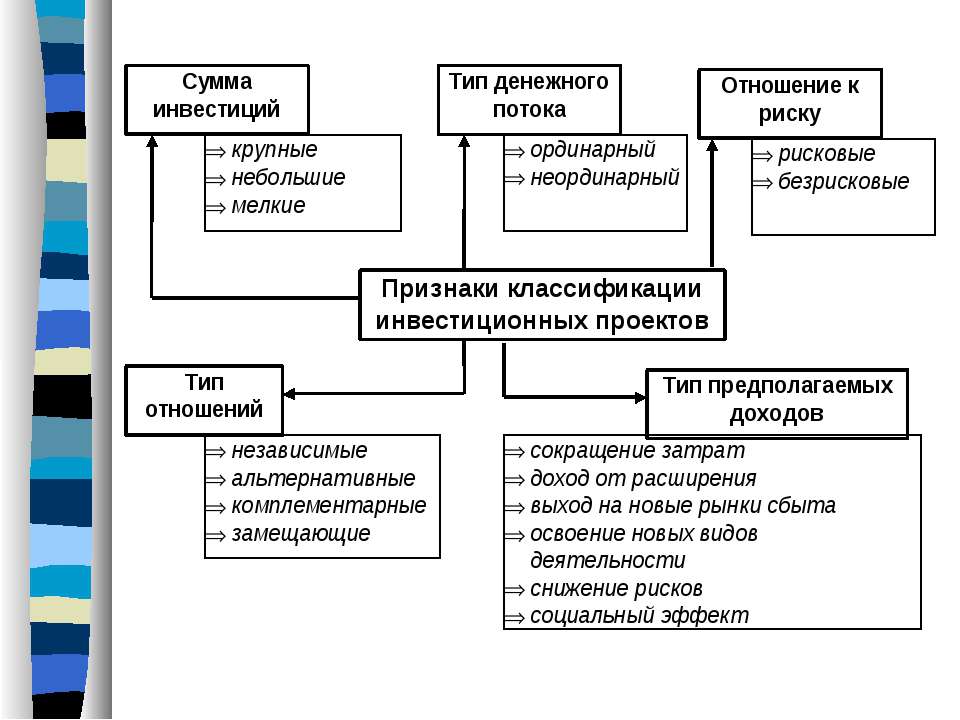

Текст слайда:

Текст слайда: Оценка риска инвестиционного проекта Статистический метод: Заключается в изучении статистики прибыльных и убыточных вариантов вложения капитала, имевших место на данном или аналогичном производстве

Текст слайда: Оценка риска инвестиционного проекта Инструменты статистического метода: вариация дисперсия стандартное отклонение

Текст слайда: Оценка риска инвестиционного проекта Вариация - это изменение признака, выраженного в количественной оценке, при переходе от одного варианта к другому Вариация оценивается дисперсией

Текст слайда: Оценка риска инвестиционного проекта Дисперсия - это мера отклонения фактического значения варианта от его среднего значения

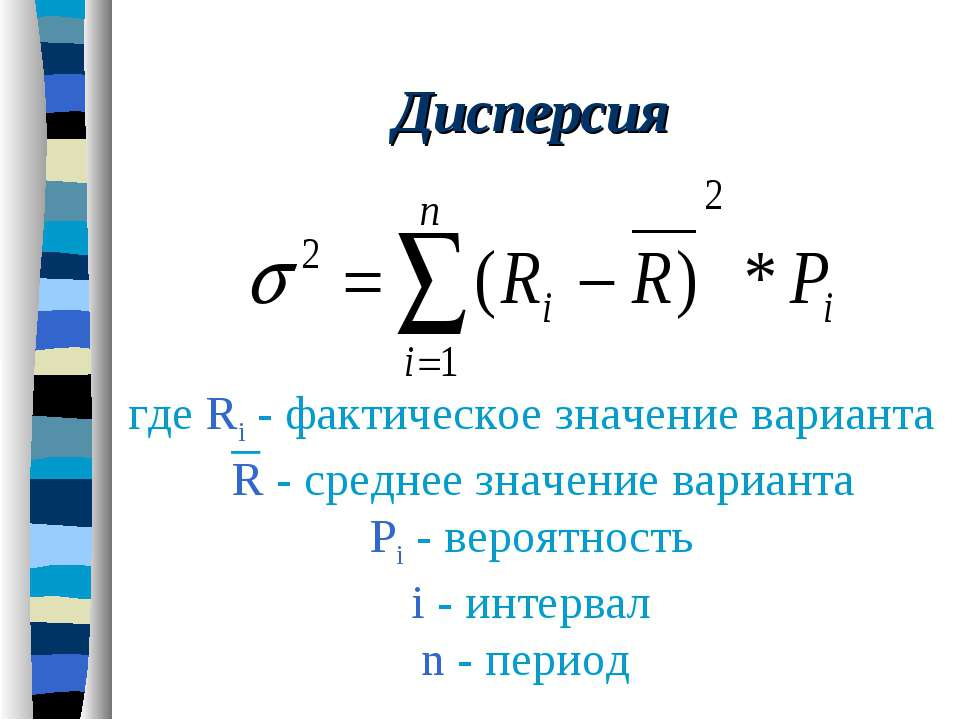

Текст слайда: Дисперсия где Ri - фактическое значение варианта R - среднее значение варианта Pi - вероятность i - интервал n - период

Текст слайда: Оценка риска инвестиционного проекта Стандартное отклонение означает наиболее вероятное отклонение фактического значения варианта от его средней величины в рассматриваемом периоде

Текст слайда: Анализ эффективности инвестиционного проекта Этапы проведения: Определяется величина затрат (издержки) по проекту Оцениваются ожидаемые потоки денежных средств по проекту Выбирается ставка дисконтирования ожидаемых оттоков и притоков денежных средств по проекту Оценивается приведенная стоимость денежных поступлений по проекту с учетом коэффициента дисконтирования Оценивается приведенная стоимость затрат по проекту с учетом коэффициента дисконтирования Сравнивается приведенная стоимость ожидаемых денежных поступлений с необходимой суммой капиталовложений и приведенной стоимостью издержек по проекту

Текст слайда: Анализ эффективности инвестиционного проекта Основные критерии оценки эффективности инвестиционных проектов: Срок окупаемости (РР) Индекс рентабельности инвестиций (PI) Чистый приведенный эффект (NPV) Внутренний уровень доходности (IRR) Модифицированный внутренний уровень доходности (МIRR)

Текст слайда: Срок окупаемости (РР) время, необходимое предприятию для возмещения его первоначальных инвестиций PP = Первоначальные инвестиции / Средние за период поступления

Текст слайда: Срок окупаемости (РР) Недостатки критерия срока окупаемости инвестиций: не учитывает влияния доходов периодов, выходящих за пределы срока окупаемости не делает различия между проектами с одинаковыми по своей сумме денежными потоками, но различными распределением этих сумм по годам

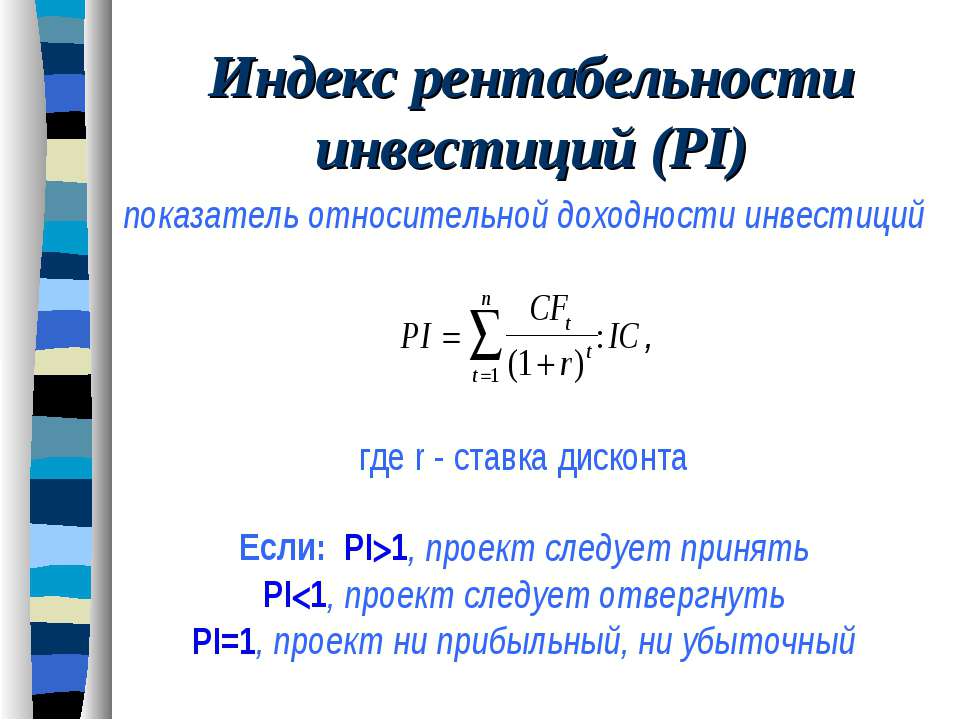

Текст слайда: Индекс рентабельности инвестиций (PI)

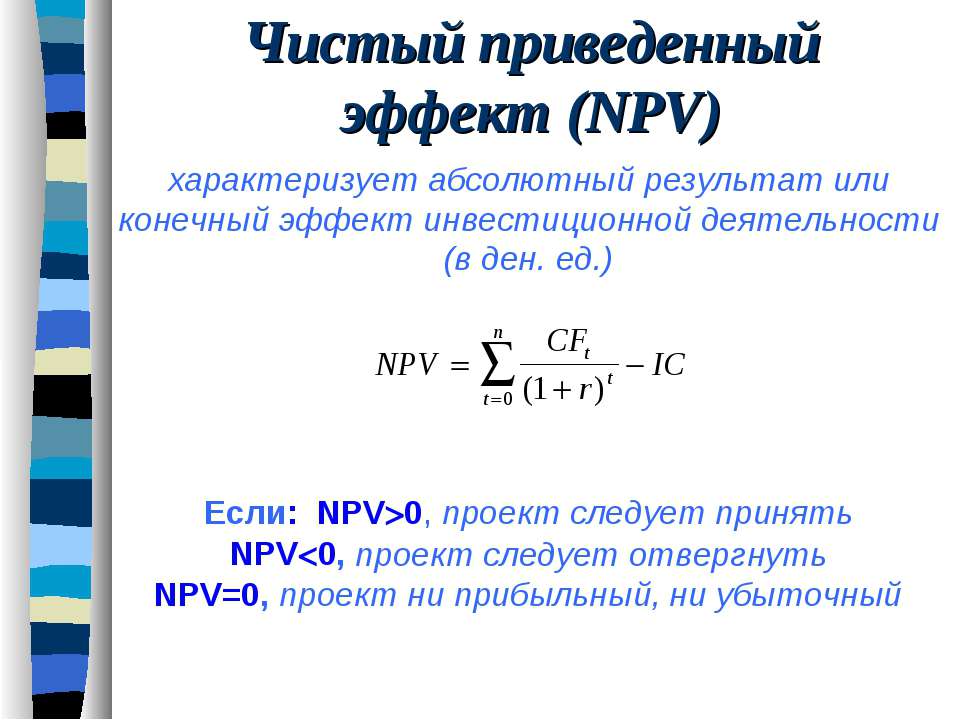

Текст слайда: Чистый приведенный эффект (NPV)

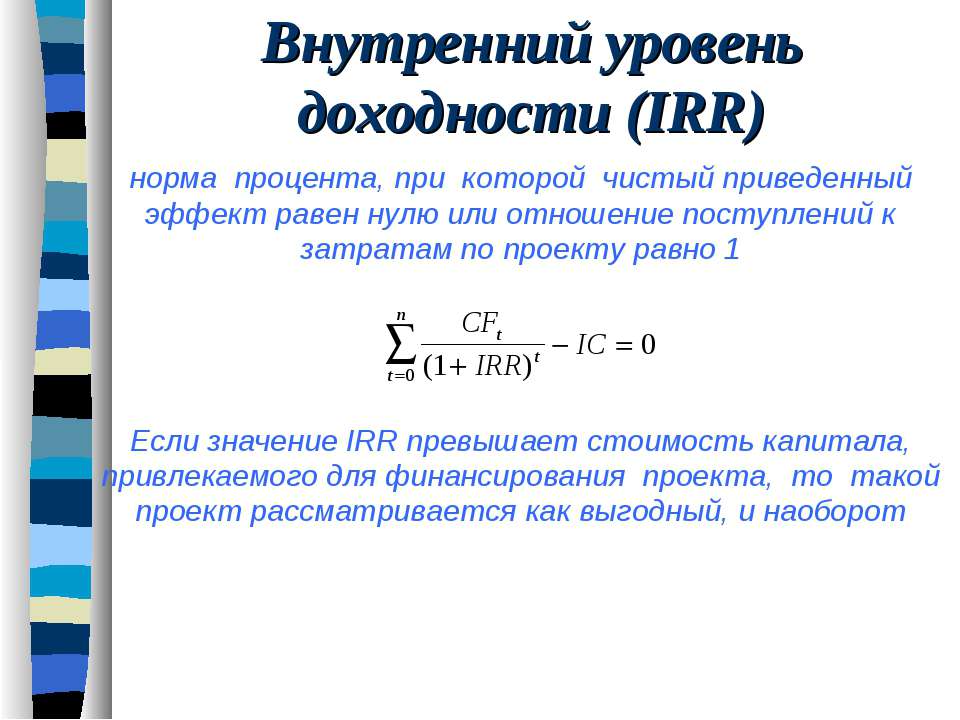

Текст слайда: Внутренний уровень доходности (IRR)

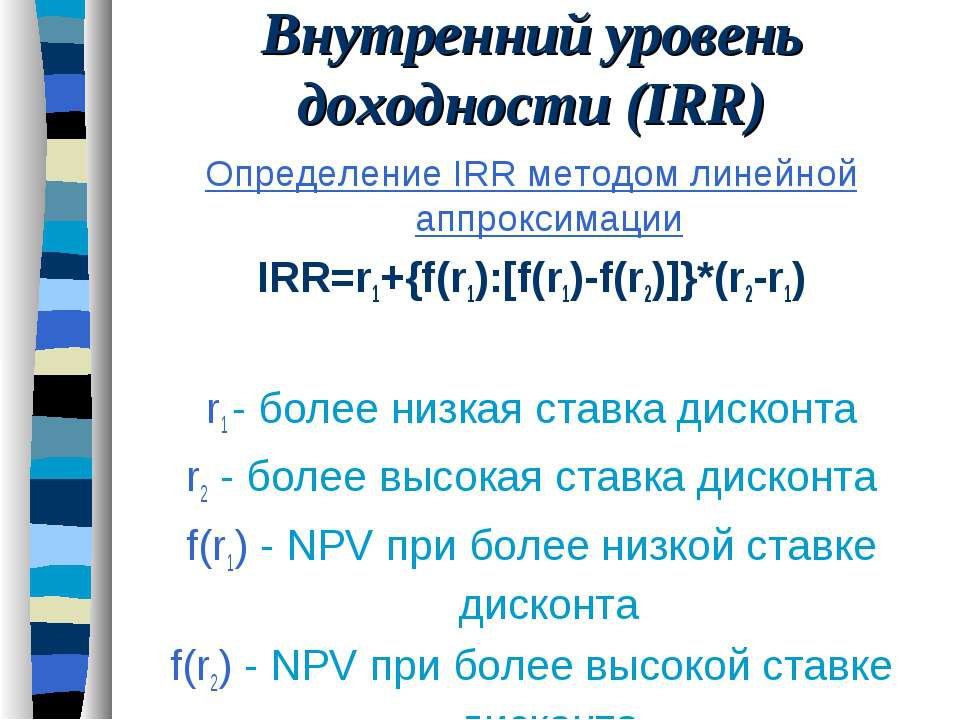

Текст слайда: Внутренний уровень доходности (IRR) Определение IRR методом линейной аппроксимации IRR=r1+{f(r1):[f(r1)-f(r2)]}*(r2-r1) r1 - более низкая ставка дисконта r2 - более высокая ставка дисконта f(r1) - NPV при более низкой ставке дисконта f(r2) - NPV при более высокой ставке дисконта

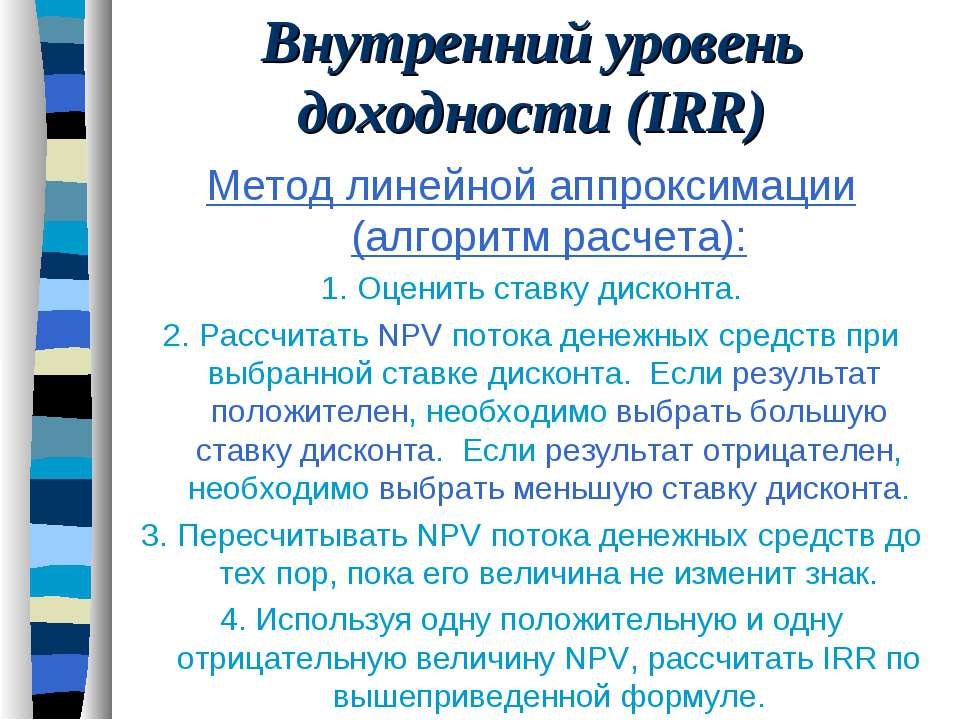

Текст слайда: Внутренний уровень доходности (IRR) Метод линейной аппроксимации (алгоритм расчета): 1. Оценить ставку дисконта. 2. Рассчитать NPV потока денежных средств при выбранной ставке дисконта. Если результат положителен, необходимо выбрать большую ставку дисконта. Если результат отрицателен, необходимо выбрать меньшую ставку дисконта. 3. Пересчитывать NPV потока денежных средств до тех пор, пока его величина не изменит знак. 4. Используя одну положительную и одну отрицательную величину NPV, рассчитать IRR по вышеприведенной формуле.

Текст слайда: Внутренний уровень доходности (IRR) Недостаток: невозможность использования IRR в случае, когда наблюдается чередование оттока и притока капитала по инвестиционному проекту

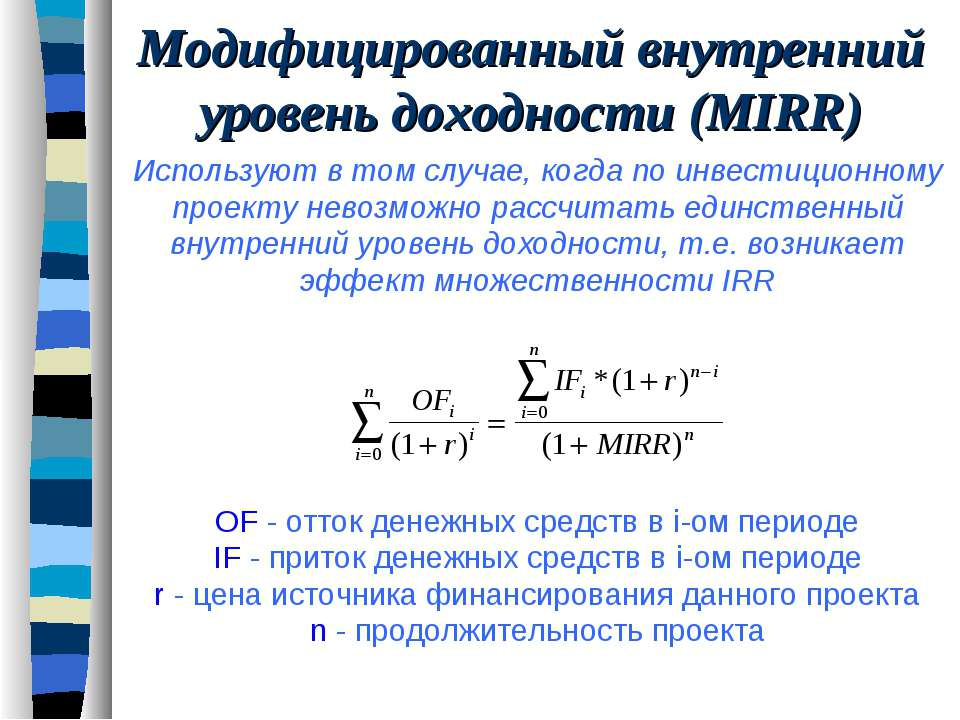

Текст слайда: Модифицированный внутренний уровень доходности (МIRR)

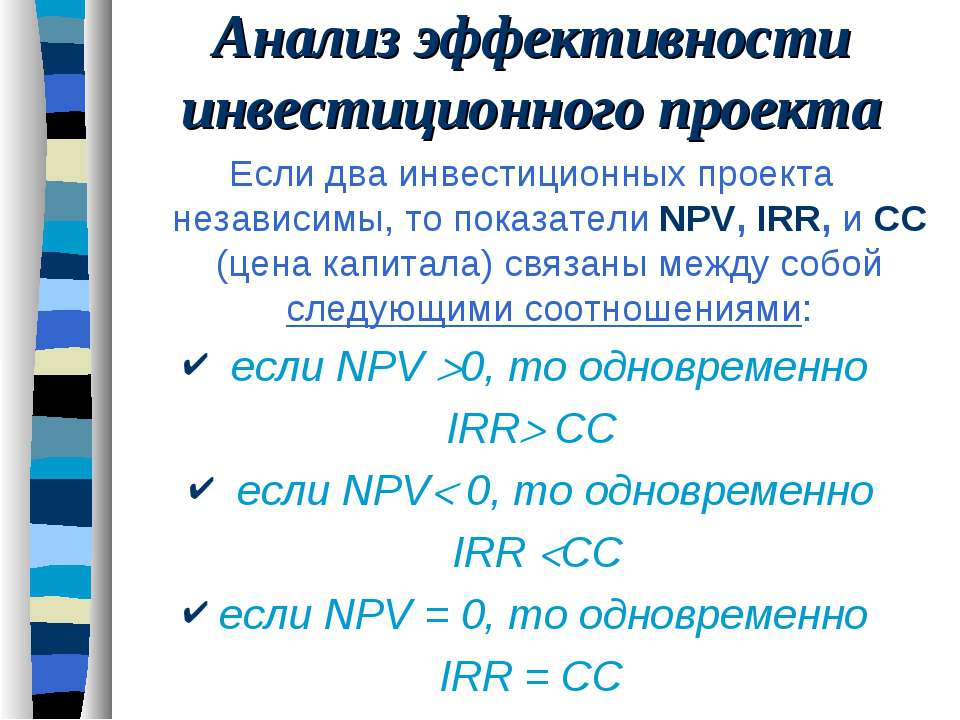

Текст слайда: Анализ эффективности инвестиционного проекта Если два инвестиционных проекта независимы, то показатели NPV, IRR, и CC (цена капитала) связаны между собой следующими соотношениями: если NPV 0, то одновременно IRR СС если NPV 0, то одновременно IRR СС если NPV = 0, то одновременно IRR = СС